評価減で節税効果! 地積規模の大きな宅地の評価方法と注意点!

2022.04.20

被相続人(亡くなった方)の遺産に賃貸アパートなど敷地面積の広い土地がある場合、財産評価基本通達の地積規模の大きな宅地に該当する可能性があります。

地積規模の大きな宅地の評価については、広大地評価に代わる評価方法となり、課税時期が平成30年1月1日以降の場合に適用されるものです。今回は、地積規模の大きな宅地とは何かから、その評価方法について解説していきます。大きな土地を相続する予定のある方はぜひご確認ください。

要件に該当すると土地の評価額を大幅に減額できる評価方法となりますので、ここからは適用できる土地の要件、評価の具体的方法、およびこれを適用する際の注意事項などを確認していきます。

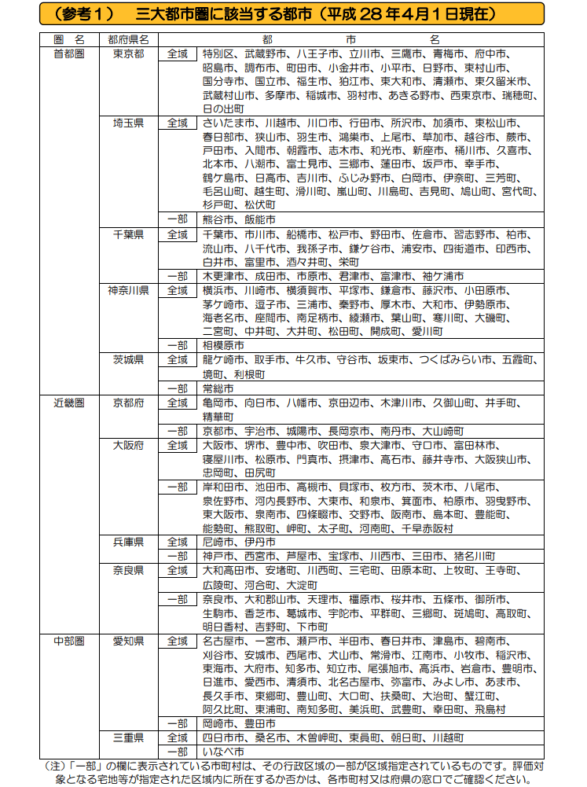

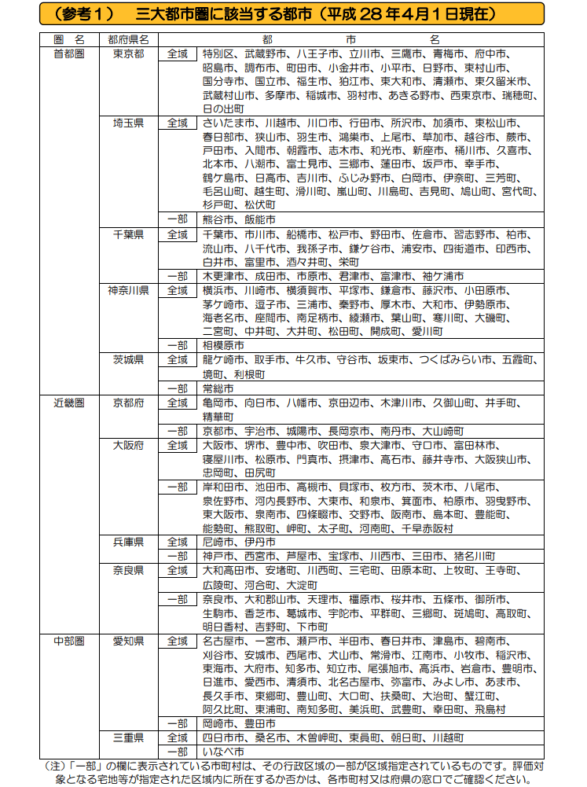

そして、地積規模の大きな宅地とは、三大都市圏においては500㎡以上の地積の宅地、三大都市圏以外の地域においては1,000㎡以上の地積の宅地をいいます。(以下記載の一定の要件に該当するものは除きます。)

※一定の要件

引用:国税庁「No.4609 地積規模の大きな宅地の評価 概要」

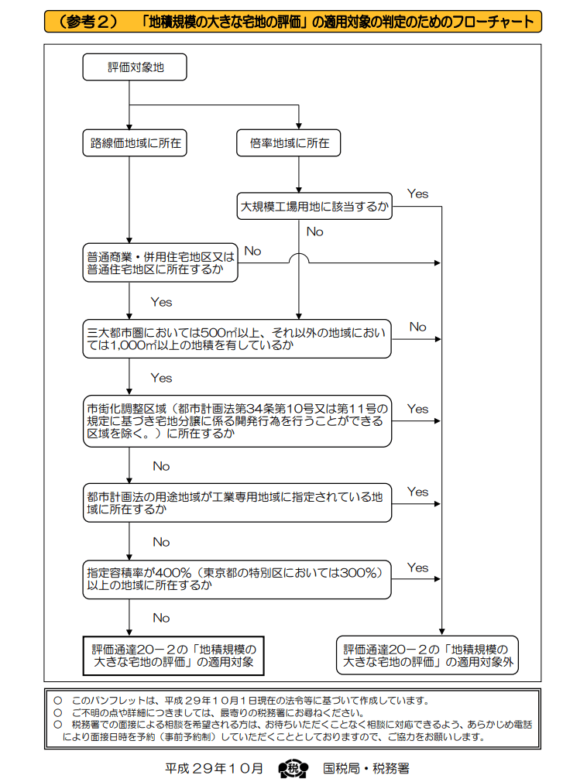

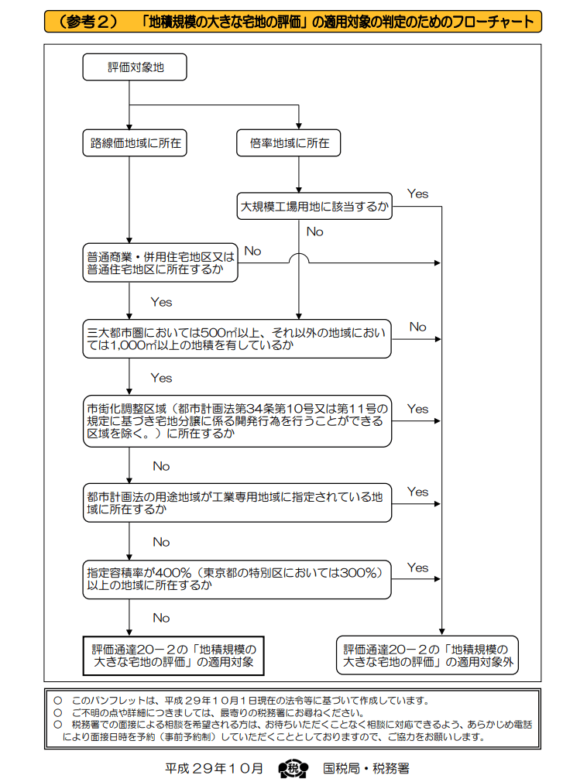

保有している土地が地積規模の大きな宅地に該当する場合には、土地の評価額が多額となるため結果、遺産総額が基礎控除額を上回り、相続税が生じるもしくは多額になる場合があります。地積要件以外にもいくつかの要件があり、これらの要件に該当する場合には、土地の評価額の計算上一定の補正率(規模格差補正率)を適用し評価額を下げることで、遺産総額を減額することが可能です。その結果相続税を減らすことにつながります。ここで、国税庁のホームページにあるフローチャートを確認していくことが必要となります。

フローチャートや三大都市圏の範囲については、以下のホームページに記載されています。

引用:国税庁「『地積規模の大きな宅地の評価』が新設されました 3・4ページ目」

①面積要件

②地区区分要件

③都市計画要件

④指定容積率要件

これらの地区の宅地は戸建て住宅用地として利用されることが標準的であるため、分割分譲する場合に発生する減価を反映した評価方法の適用対象になります。しかし、これら以外の地区は戸建て住宅用地としての分割分譲が行われることは通常想定されていないことから、適用対象にはなりません。なお倍率地域では、地積規模の大きな宅地に該当すれば、大規模工場用地に該当するものを除き、所在地区にかかわらず「地積規模の大きな宅地の評価」の適用対象となります。

市街化調整区域に所在する宅地は、原則として戸建て住宅用地としての分割分譲を想定できないので地積規模の大きな宅地に該当しません。ただし、市街化調整区域であっても、都市計画法に基づき宅地分譲に係る開発行為ができる区域内の場合には、例外的にこの都市計画要件を満たすこととなりますので注意が必要です。

容積率要件とは、評価対象地の容積率が次の容積率未満であることを求めた要件です。東京都の特別区(23区)内に所在するか否かにより判定対象となる指定容積率の大きさが異なります。地積規模の大きな宅地の評価を適用するためには、指定容積率が400%(東京都特別区は300%)未満であることが条件とされています。

建物の高さ制限も存在しますが、「容積率が高い」=「階数の多い建物を建築できる」、と考えると周辺道路整備や電気・水道・ガスなどの「インフラ整備」が整っている土地はすでに開発されていて、高層建物の敷地に向いている土地となっていると考えられます。そのため戸建て住宅用地として分割分譲が行われることを想定していない地域は、地積規模の大きな宅地に該当しないものとなります。

※「都市計画要件」や「指定容積率要件」は、各区市町村の都市計画課等へ確認する必要もでてきます。都市計画情報がインターネット上で公開されている市区町村もありますが、公開されていない場合は直接役所に確認する必要があります。

※普通商業・併用住宅地区…普通商業地区は、商業地域や近隣商業地域等にあって、住宅が混在する小規模の店舗、事務所等が多い地区のことを指す。併用住宅地区は、商業地区の周辺や住宅地域等にあって。住宅が混在する小規模の店舗や事務所等が多い地区のことを指す。

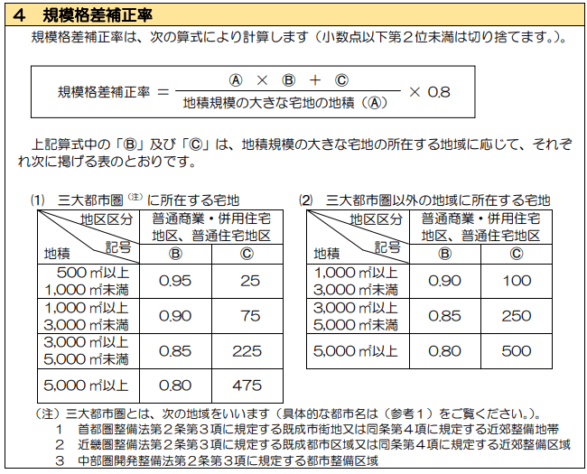

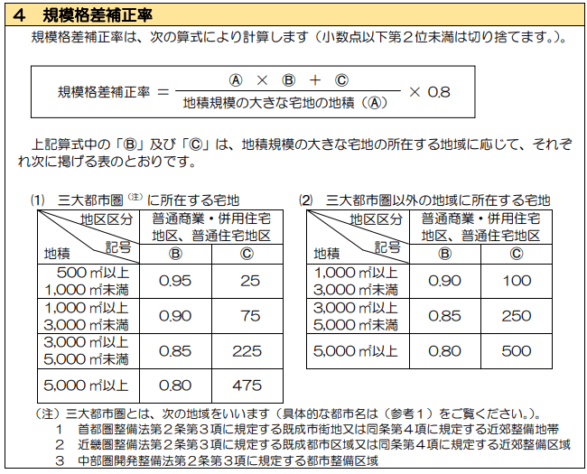

「規模格差補正率」の計算方法

引用:国税庁「『地積規模の大きな宅地の評価』が新設されました 2ページ目」

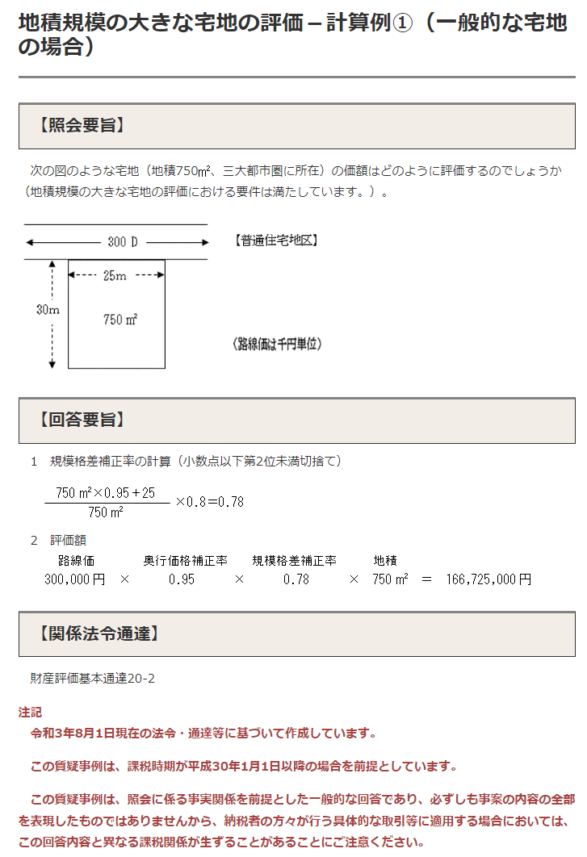

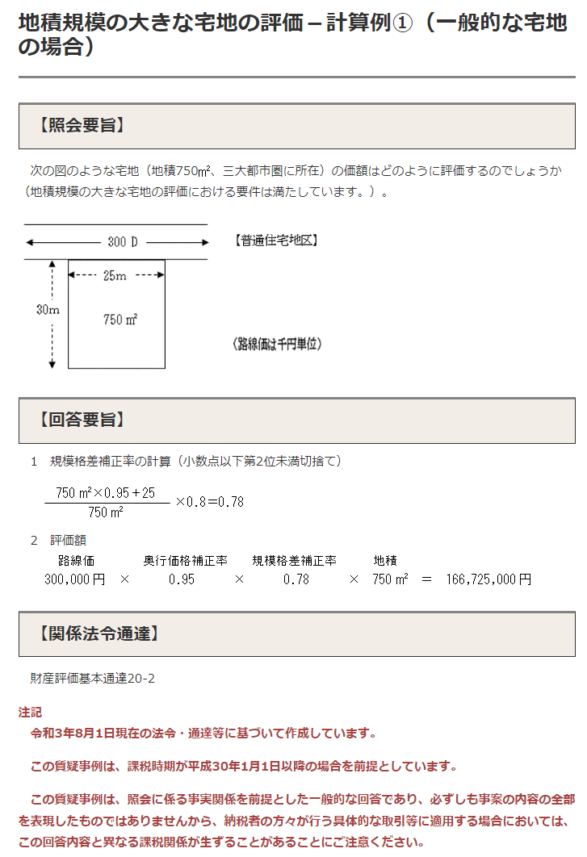

引用:国税庁「地積規模の大きな宅地の評価-計算例①(一般的な宅地の場合)」

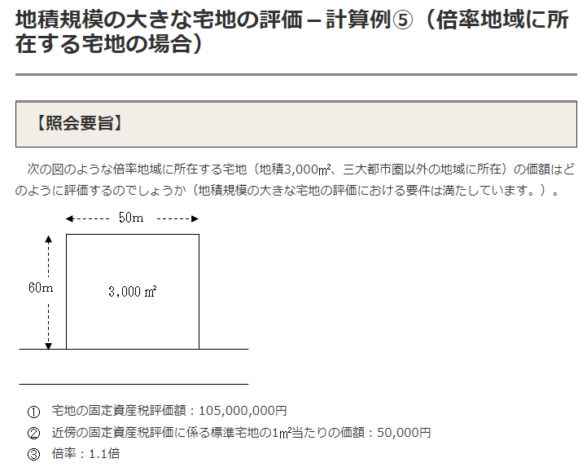

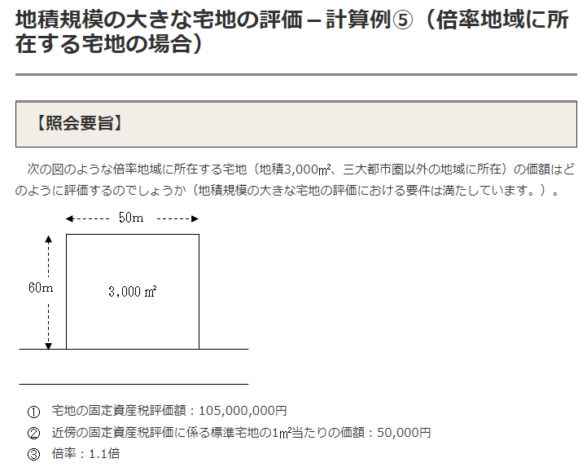

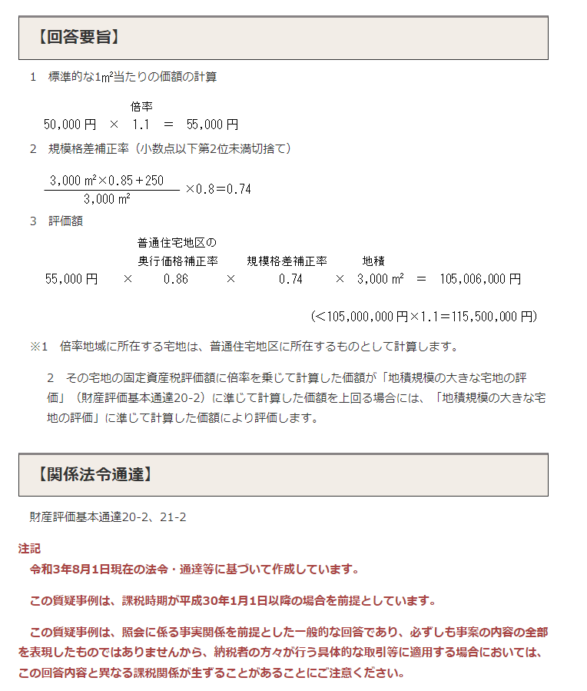

引用:国税庁「地積規模の大きな宅地の評価-計算例⑤(倍率地域に所在する宅地の場合)」

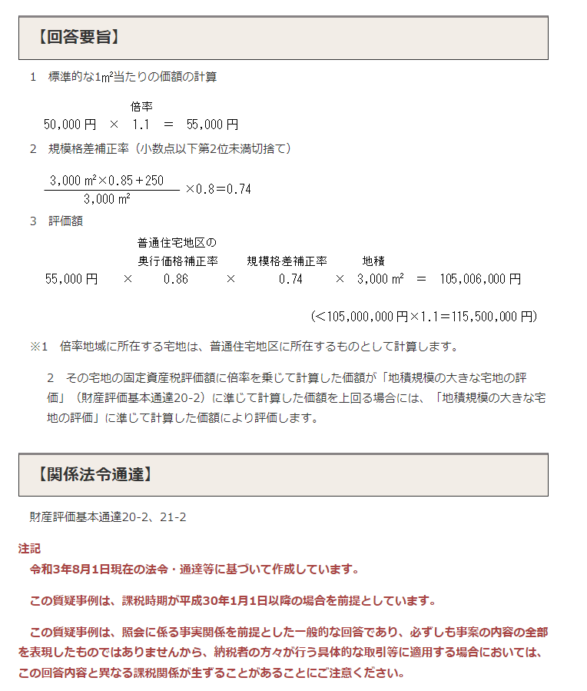

引用:国税庁「地積規模の大きな宅地の評価-計算例⑤(倍率地域に所在する宅地の場合)」

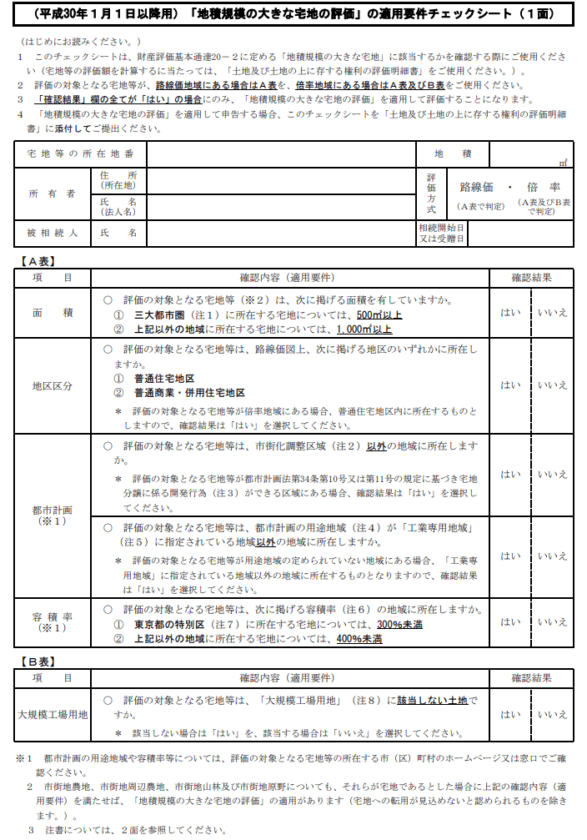

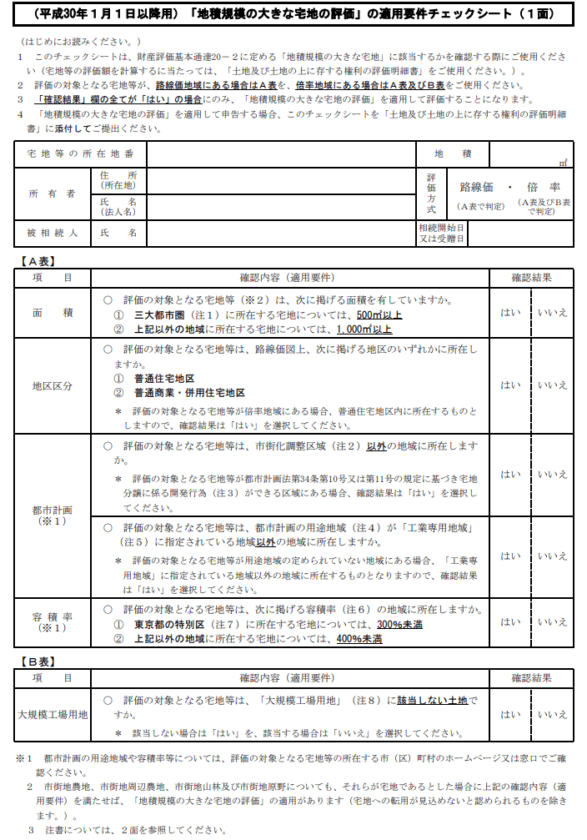

引用:国税庁「『地積規模の大きな宅地の評価』の適用要件チェックシート」

上記は、(3)でご説明した要件項目のチェックシートとなります。

路線価地域にある土地の質問にプラスして「大規模工場用地」に該当しないかを確認するチェックシートとなります。

「小規模宅地等の特例」は土地を評価した後、課税価格を減額できる特例となり、措置法で規定されています。(適用条件あり)

一方、「地積規模の大きな宅地の評価」は、相続税法の手続きとして規定されている財産評価基本通達上の土地の評価方法となり、どちらも併用不可の規定はありません。

国税庁ホームページに詳しく説明がありますのでご参照ください。

参照:国税庁「No.4603 宅地の評価単位」

土地の利用単位についてもなかなか判断が難しいため要注意です。

ただし、市街化調整区域であっても、都市計画法第34条第10号または11号の規定に基づき宅地分譲に係る開発行為ができる区域内の場合には、例外的にこの都市計画要件に該当することとなり「地積規模の大きな宅地に」該当します。

相続に関係する土地が「地積規模の大きな宅地の評価」の適用対象となる宅地かもしれないとお考えでしたら、相続税額に大きく影響しますので、相続専門の税理士に相談することをおすすめします。

そのため、大きな宅地等の相続があった場合には、この評価方法が適用可能かどうか確認しましょう。ただし、適用要件が明確になったとはいえ、土地は一つひとつ異なるため評価単位や所在地域の判定など判断に迷われるようなときは税理士に相談することをおすすめします。

地積規模の大きな宅地の評価については、広大地評価に代わる評価方法となり、課税時期が平成30年1月1日以降の場合に適用されるものです。今回は、地積規模の大きな宅地とは何かから、その評価方法について解説していきます。大きな土地を相続する予定のある方はぜひご確認ください。

はじめに

相続税評価を行うときに近隣の標準的な宅地に比べて面積が著しく広い宅地については、相続税の財産の評価基準について定めた規則である評価通達20-2の「地積規模の大きな宅地の評価」の適用対象となる場合があります。この評価方法を適用された場合、単純に「路線価」×「地積」といった方法で計算した評価額に比べて、約6~8割の評価額に減額することが可能になります。これは土地の面積が広すぎることによる利便性の低さや、大きな土地を分割して分譲するときに必要となる道路設置(いわゆる潰れ地)などにより、広い土地をそのまま活用できるとは限らないためなどの事情を考慮しできた評価方法です。相続税評価を行うときに土地の評価額を減額することができれば、相続税を節税することにもつながります。要件に該当すると土地の評価額を大幅に減額できる評価方法となりますので、ここからは適用できる土地の要件、評価の具体的方法、およびこれを適用する際の注意事項などを確認していきます。

地積規模の大きな宅地

地積規模の大きな宅地とは、どういった土地を指すのでしょうか。評価対象となる宅地をフローチャートと合わせてご説明します。地積規模の大きな宅地とは?

「地積」とは土地の面積のことです。土地の面積はその土地の所在地や種目等とともに不動産登記簿や固定資産税の課税明細書に㎡(平方メートル)で記載されています。なお、土地の面積は登記簿上の土地面積と測量した土地面積が一致しないケースがありますので、測量図を取得し確認することが必要になる場合もあります。そして、地積規模の大きな宅地とは、三大都市圏においては500㎡以上の地積の宅地、三大都市圏以外の地域においては1,000㎡以上の地積の宅地をいいます。(以下記載の一定の要件に該当するものは除きます。)

※一定の要件

- 市街化調整区域(都市計画法第34条第10号または第11号の規定に基づき宅地分譲に係る同法第4条第12項に規定する開発行為を行うことができる区域を除きます。)に所在する宅地

- 都市計画法の用途地域が工業専用地域に指定されている地域に所在する宅地

- 指定容積率が400%(東京都の特別区においては300%)以上の地域に所在する宅地

- 財産評価基本通達22-2に定める大規模工業用地

保有している土地が地積規模の大きな宅地に該当する場合には、土地の評価額が多額となるため結果、遺産総額が基礎控除額を上回り、相続税が生じるもしくは多額になる場合があります。地積要件以外にもいくつかの要件があり、これらの要件に該当する場合には、土地の評価額の計算上一定の補正率(規模格差補正率)を適用し評価額を下げることで、遺産総額を減額することが可能です。その結果相続税を減らすことにつながります。ここで、国税庁のホームページにあるフローチャートを確認していくことが必要となります。

評価対象となる宅地と適用のフローチャート

適用対象となる宅地とは、地積規模の大きな宅地に該当し、路線価地域に所在する場合に、普通商業・併用住宅地区もしくは普通住宅に所在する宅地となります。なお、倍率地域に所在する宅地については、地積規模の大きな宅地であれば対象です。フローチャートや三大都市圏の範囲については、以下のホームページに記載されています。

引用:国税庁「『地積規模の大きな宅地の評価』が新設されました 3・4ページ目」

地積規模の大きな宅地の適用要件

要件としては大きく4項目あり、面積要件を満たす大きな宅地でも、他の要件をすべて満たさないと「地積規模の大きな宅地の評価方法」を適用することができません。そのため、一つひとつ丁寧に要件を判定していくことが重要です。①面積要件

②地区区分要件

③都市計画要件

④指定容積率要件

面積要件

地積規模の大きな宅地の評価を適用するために最も重要な要件です。対象となる宅地の大きさはその土地の所在地域によって異なります。三大都市圏においては500㎡以上、それ以外の地域においては1,000㎡以上の面積をもつ宅地です。この基準面積以上の宅地であることが必要な要件となり、基準面積未満の宅地は評価方法の対象にはなりません。(土地の大きさは筆単位ではなく利用単位ごとに検討します。)地区区分要件

路線価地域にある地積規模の大きな宅地のうち普通商業・併用住宅地区および普通住宅地区にある宅地だけが「地積規模の大きな宅地の評価」の適用対象になります。これらの地区の宅地は戸建て住宅用地として利用されることが標準的であるため、分割分譲する場合に発生する減価を反映した評価方法の適用対象になります。しかし、これら以外の地区は戸建て住宅用地としての分割分譲が行われることは通常想定されていないことから、適用対象にはなりません。なお倍率地域では、地積規模の大きな宅地に該当すれば、大規模工場用地に該当するものを除き、所在地区にかかわらず「地積規模の大きな宅地の評価」の適用対象となります。

都市計画要件

地積規模の大きな宅地の都市計画要件の一つに市街化調整区域に所在しないことがあります。市街化調整区域は市街化を抑制すべき区域であり、人が住むための住宅や商業施設など宅地開発を行うことが原則認められていないエリアです。市街化調整区域に所在する宅地は、原則として戸建て住宅用地としての分割分譲を想定できないので地積規模の大きな宅地に該当しません。ただし、市街化調整区域であっても、都市計画法に基づき宅地分譲に係る開発行為ができる区域内の場合には、例外的にこの都市計画要件を満たすこととなりますので注意が必要です。

指定容積率要件

容積率とは土地面積に対する建物の総床面積の割合です。容積率には用途地域ごとに制限が定められた指定容積率と土地に接する全面道路の幅によって制限が定められた基準容積率があります。容積率要件とは、評価対象地の容積率が次の容積率未満であることを求めた要件です。東京都の特別区(23区)内に所在するか否かにより判定対象となる指定容積率の大きさが異なります。地積規模の大きな宅地の評価を適用するためには、指定容積率が400%(東京都特別区は300%)未満であることが条件とされています。

建物の高さ制限も存在しますが、「容積率が高い」=「階数の多い建物を建築できる」、と考えると周辺道路整備や電気・水道・ガスなどの「インフラ整備」が整っている土地はすでに開発されていて、高層建物の敷地に向いている土地となっていると考えられます。そのため戸建て住宅用地として分割分譲が行われることを想定していない地域は、地積規模の大きな宅地に該当しないものとなります。

※「都市計画要件」や「指定容積率要件」は、各区市町村の都市計画課等へ確認する必要もでてきます。都市計画情報がインターネット上で公開されている市区町村もありますが、公開されていない場合は直接役所に確認する必要があります。

地積規模の大きな宅地の評価方法と計算例

路線価地域に所在する場合と倍率地域に所在する場合のそれぞれの評価方法と計算例についてご紹介します。評価方法

路線価地域に所在する場合

「地積規模の大きな宅地の評価」の対象となる宅地は、路線価地域に所在するものについては、地積規模の大きな宅地のうち、普通商業・併用住宅地区(※)路線価に、奥行価格補正率や不整形地補正率などの各種画地補正率のほか、規模格差補正率を乗じて求めた価額に、その宅地の地積を乗じて計算した価額によって評価します。評価額=路線価×奥行価格補正率×不整形地補正率などの各種画地補正率×規模格差補正率×地積(㎡)

※普通商業・併用住宅地区…普通商業地区は、商業地域や近隣商業地域等にあって、住宅が混在する小規模の店舗、事務所等が多い地区のことを指す。併用住宅地区は、商業地区の周辺や住宅地域等にあって。住宅が混在する小規模の店舗や事務所等が多い地区のことを指す。

倍率地域に所在する場合

「地積規模の大きな宅地の評価」の対象となる宅地については、次に掲げる1の価額と2の価額のいずれか低い価額により評価します。- その宅地の固定資産税評価額に倍率を乗じて計算した価額

- その宅地が標準的な間口距離および奥行距離を有する宅地であるとした場合の1㎡当たりの価額に、普通住宅地区の奥行価格補正率や不整形地補正率などの各種画地補正率のほか、規模格差補正率を乗じて求めた価額に、その宅地の地積を乗じて計算した価額

「規模格差補正率」の計算方法

引用:国税庁「『地積規模の大きな宅地の評価』が新設されました 2ページ目」

計算例

路線価地域に所在する場合

路線価地域の宅地の評価=路線価×奥行価格補正率×規模格差補正率

引用:国税庁「地積規模の大きな宅地の評価-計算例①(一般的な宅地の場合)」

倍率地域に所在する場合

以下の算式で計算した評価額のうち、いずれか低い評価額となります。- 固定資産税評価額×倍率

- 近傍宅地価額×奥行価格補正率等×規模格差補正率

引用:国税庁「地積規模の大きな宅地の評価-計算例⑤(倍率地域に所在する宅地の場合)」

引用:国税庁「地積規模の大きな宅地の評価-計算例⑤(倍率地域に所在する宅地の場合)」

地積規模の大きな宅地の申告手続きとチェックシート

手続き方法についてご説明します。相続した土地に「地積規模の大きな宅地」としての評価方法を適用する場合、相続税申告書の「土地及び土地の上に存する権利の評価明細書」に「地積規模の大きな宅地の評価」の適用要件チェックシートを添付して提出します。

引用:国税庁「『地積規模の大きな宅地の評価』の適用要件チェックシート」

上記は、(3)でご説明した要件項目のチェックシートとなります。

路線価地域に所在する場合

| 面積要件に該当するか | 三大都市圏においては500㎡以上、それ以外の地域においては1,000㎡以上の面積をもつ宅地 |

| 地区区分要件に該当するか | 普通商業・併用住宅地区および普通住宅地区のみ |

| 都市計画要件に該当するか | 市街化調整区域にないこと |

| 容積率要件に該当するか | 容積率が400%(東京都特別区は300%)未満であること |

倍率地域に所在する場合

| 面積要件に該当するか | 三大都市圏においては500㎡以上、それ以外の地域においては1,000㎡以上の面積をもつ宅地 |

| 地区区分要件に該当するか | 普通商業・併用住宅地区および普通住宅地区のみ |

| 都市計画要件に該当するか | 市街化調整区域にないこと |

| 容積率要件に該当するか | 容積率が400%(東京都特別区は300%)未満であること |

| 大規模工場用地に該当しないか | 5万㎡以下の地積 |

「地積規模の大きな宅地」評価方法は「小規模宅地の特例」と併用できる?

「地積規模の大きな宅地の評価」は「小規模宅地等の特例」と併用できます。「小規模宅地等の特例」は土地を評価した後、課税価格を減額できる特例となり、措置法で規定されています。(適用条件あり)

一方、「地積規模の大きな宅地の評価」は、相続税法の手続きとして規定されている財産評価基本通達上の土地の評価方法となり、どちらも併用不可の規定はありません。

関連記事:「小規模宅地等の特例について」

地積規模の大きな宅地の評価における注意点

評価における注意点は下記の3項目です。宅地の評価は一筆ごとではなく利用単位ごと

「地積規模の大きな宅地」の面積要件(三大都市圏500㎡以上、それ以外1000㎡以上)を評価する際の土地は、一筆単位ではなく宅地の利用単位で検討していきます。国税庁ホームページに詳しく説明がありますのでご参照ください。

参照:国税庁「No.4603 宅地の評価単位」

土地の利用単位についてもなかなか判断が難しいため要注意です。

市街化調整区域にあっても適用できる場合もある

「地積規模の大きな宅地」の都市計画要件の一つに市街化調整区域に所在しないこと、とあります。市街化調整区域は市街化を抑制すべき区域となり、宅地開発を行えない地域です。市街化調整区域内にある宅地は、宅地開発目的の分割分譲を想定できないため「地積規模の大きな宅地に」には該当しません。ただし、市街化調整区域であっても、都市計画法第34条第10号または11号の規定に基づき宅地分譲に係る開発行為ができる区域内の場合には、例外的にこの都市計画要件に該当することとなり「地積規模の大きな宅地に」該当します。

マンションの敷地でも地積規模の大きな宅地は適用できる

相続財産がマンションだった場合「地積規模の大きな宅地」の評価方法は、マンションの一室を相続した場合にも、マンション全体の面積に基づいて地積規模を判定することとなります。全体地積が1,000㎡以上(三大都市圏においては500 ㎡以上)であれば地積規模要件を満たします。なお、「地積規模の大きな宅地の評価」の適用対象となる宅地は、指定容積率400%未満(三大都市圏においては300%未満)となる宅地に限られているため、タワーマンションなど容積率の大きなマンションの一室は、地積規模要件を満たしても容積率の判定で適用対象外となる場合がありますので注意が必要です。相続に関係する土地が「地積規模の大きな宅地の評価」の適用対象となる宅地かもしれないとお考えでしたら、相続税額に大きく影響しますので、相続専門の税理士に相談することをおすすめします。

地積規模の大きな宅地に関するよくある質問

宅地が不整形地の評価はどうなるでしょうか?

整形地の計算方法と同じ計算方法になります。通常の宅地の評価(不整形宅地の評価)を行った後、規模格差補正率を乗じて計算します。

青空駐車場の面積は合算できるでしょうか?

自宅の敷地の一部を青空駐車場として貸し出ている場合は、利用単位が異なることから自宅の敷地(宅地)と青空駐車場の敷地(雑種地)と分けて評価することになりますので、面積を合算することはできません。ただし、青空駐車場単体でも地積規模の大きな宅地に該当するのであれば単体で地積規模の大きな宅地として評価します。

まとめ

大きな宅地等を相続する(または相続させる)場合、「地積規模の大きな宅地の評価」の適用ができれば、相続財産としての土地の評価額を減額することができます。そのため、大きな宅地等の相続があった場合には、この評価方法が適用可能かどうか確認しましょう。ただし、適用要件が明確になったとはいえ、土地は一つひとつ異なるため評価単位や所在地域の判定など判断に迷われるようなときは税理士に相談することをおすすめします。