- トップページ

- 相続発生前サービス

相続発生前対策(生前対策)は

相続専門税理士法人NCPへ

SERVICE

お客様とのコミュニケーションを大切にし、親切・丁寧な対応を心掛け、

お客様に安心して備えやお手続きを進めていただけるようお手伝いをしてまいります。

税理士法人NCPの相続発生前サービスのご紹介

税理士法人NCP「相続発生前対策サービス」の特長

相続分野に経験豊富な

税理士等が対応。

申告件数合計は3,600件以上。

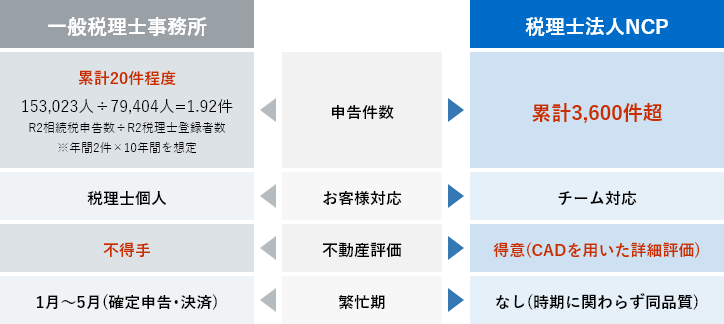

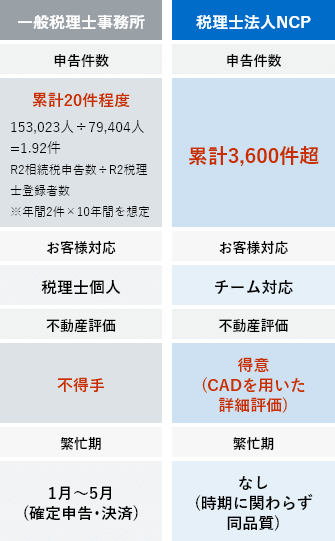

税理士法人NCPでは、相続の分野に関し、経験・ノウハウの豊富な税理士等が対応いたします。2022年12月末における主要税理士等の相続税の申告件数合計は3,600件以上となっております。

税理士法人NCPが窓口となり

ワンストップサービスを実現。

お客様に複数の専門家にお問い合わせいただく必要はございません。

税理士法人NCPが窓口となり、相続分野に強い様々な専門家を紹介させていただきます。

明解な報酬体系により

初期段階で正確な

税理士報酬を把握できる。

私たちは、遺産総額に応じた報酬をいただいております。明確な報酬体系をご提示させていただくことで、より分かりやすく、初期段階で正確な税理士報酬を把握していただけるようにしております。

ご依頼いただいた際には「お客様に合ったスケジュール管理」と「迅速かつ細やかな対応」を心がけ、お客様に安心してお手続きを進めていただけるようお手伝いをしてまいります。

一般の税理士と税理士法人NCPの違い

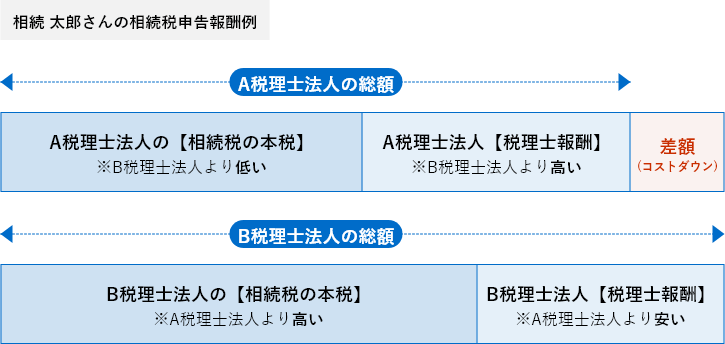

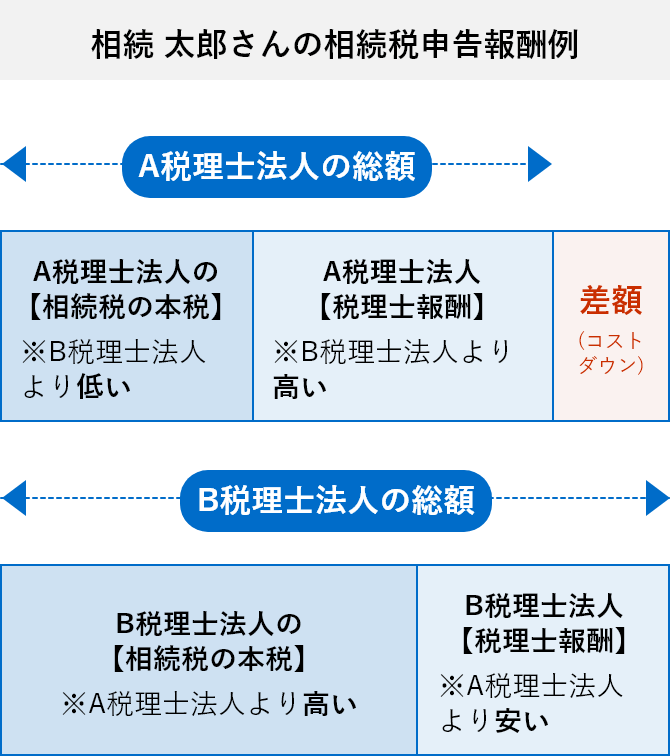

相続税は計算する税理士によって差が出ます!

(一般的に10人の税理士が計算するとそれぞれ違う納税額になると言われております)

だから「相続専門税理士」が

必要です!

税理士によって

これだけ差が出ます