相続税の取得費加算の特例とは?3年以内の売却メリットと節税の基本

2022.03.04

相続で取得した土地や建物、株式などを売却すると、「相続税」とは別に「譲渡所得税」がかかります。しかし、直近で相続税を支払ったばかりの相続人にとって、重ねて譲渡所得税を支払うのは大きな負担となります。そのような事情を考慮して、取得費加算の特例という制度があります。そこで今回は相続税の取得費加算の特例について、解説していきます。

詳細な計算方法については後ほどご紹介しますが、この特例を適用することにより、譲渡所得税を安く抑えることが出来るというメリットがあるため、ぜひとも活用したい特例となります。

国税庁のホームページには以下のように記載されております。

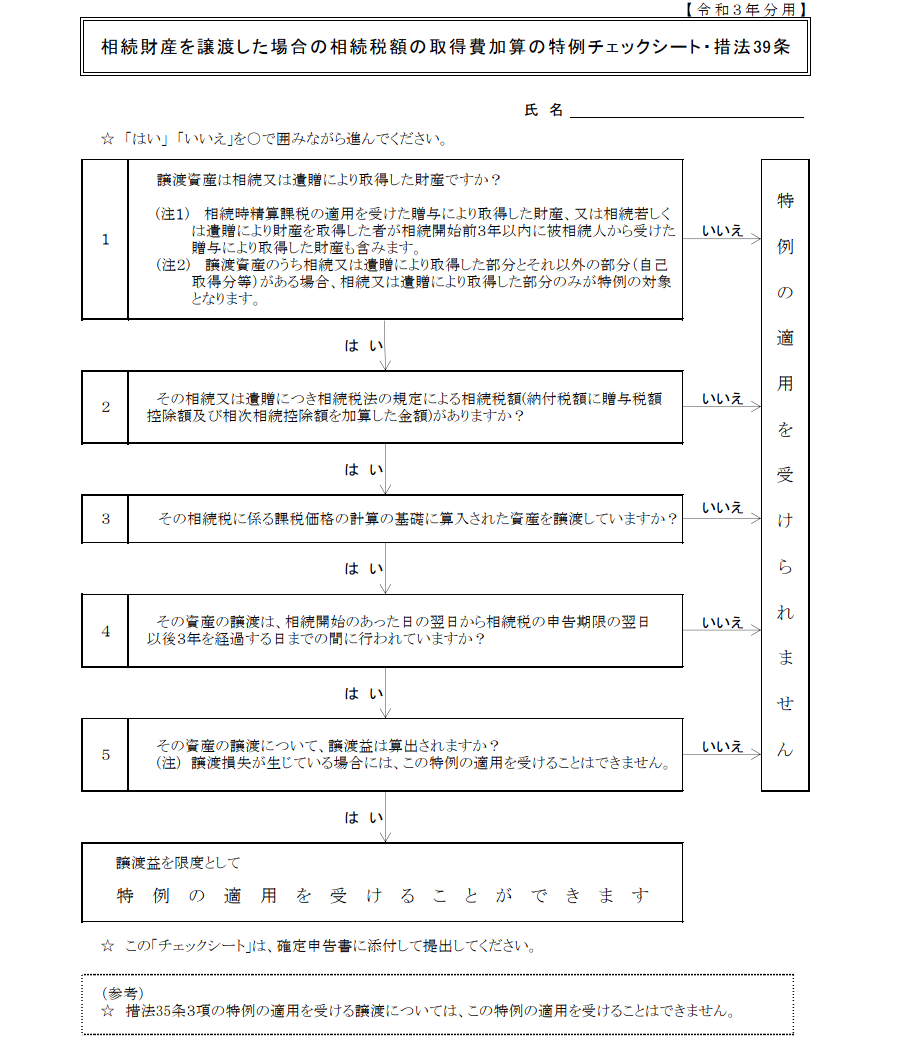

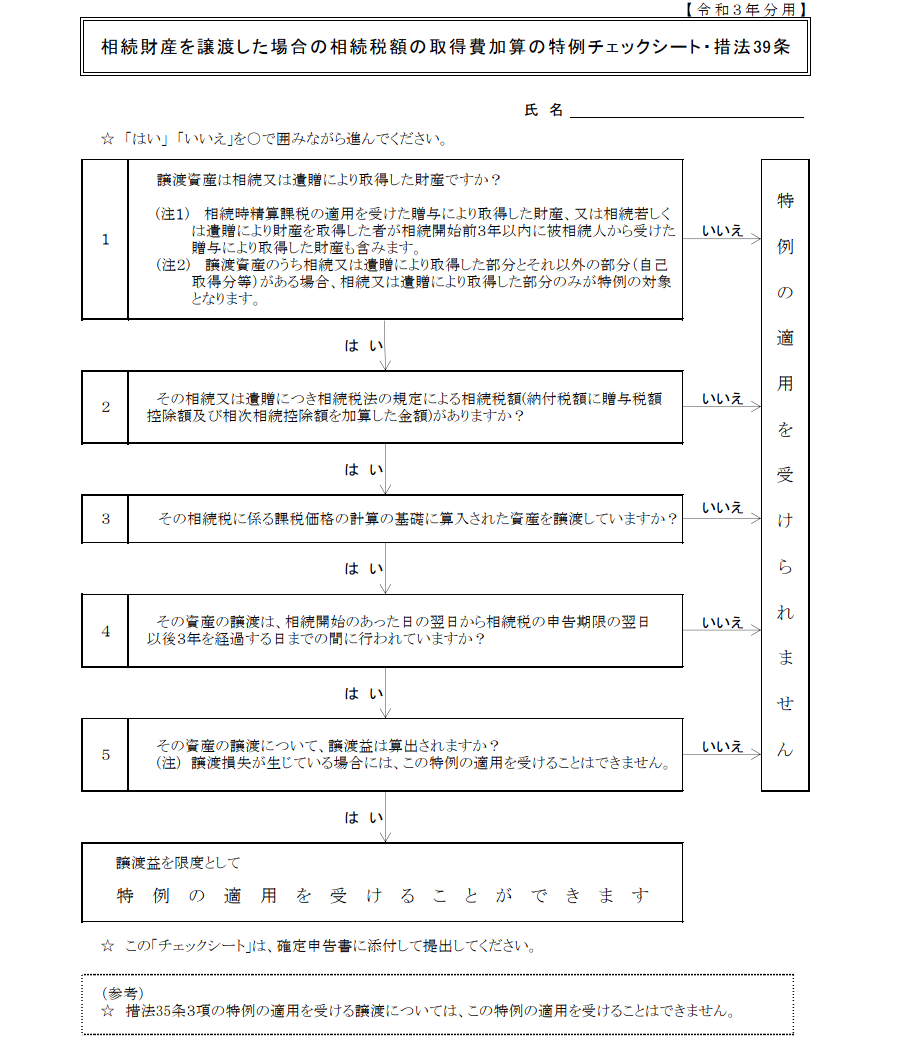

引用:国税庁「相続財産を譲渡した場合の相続税額の取得費加算の特例チェックシート・措法39条」

まず、譲渡所得税の計算式から見ていきます。譲渡所得税は通常以下のように算出します。

※2 譲渡費用・・・売却時の仲介手数料、印紙代(税)、借家人に支払った立退料、建物解体費など

具体的な例に当てはめて考えてみましょう。

1,000万円×5,000万円/1億円=500万円となります。

したがって、500万円が取得費に加算されるため、取得費加算の特例の適用前と比較すると、譲渡所得税が500万円に税率を乗じた金額だけ節税できることになります。

※短期譲渡(所有期間が5年以下の場合)の税率:30%

長期譲渡(所有期間が5年超の場合)の税率:15%

上記の他に住民税、復興特別所得税がかかります。

また、国税庁のホームページから様式をダウンロードすることも出来ます。

参考:国税庁「相続財産の取得費に加算される相続税の計算明細書」

例えば、次のような場合です。

このような場合の救済措置として、租税特別措置法第39条4項においては、次のような内容が定められています。

つまり、一旦は取得費加算の特例を適用しない形で所得税の確定申告を行うことになりますが、その後相続税の申告期限である令和4年7月1日までに相続税の申告を行い、確定した相続税額を使って取得費加算額を算定し、その相続税の申告書を提出した翌日から2か月以内に更生の請求をすれば多く支払った分の譲渡所得税を還付してもらうことが可能になります。

確実に特例を適用するためにも、専門家にご相談されることを強くおすすめします。

相続税の取得費加算の特例とは?

相続または遺贈により取得した土地、建物、株式などの財産を、相続開始から3年10カ月以内(相続の申告期限から3年以内)に売却し、譲渡益が発生した場合、相続税額のうち一定金額を譲渡資産の取得費に加算することができるという特例があります。これを、「取得費加算の特例」といいます。詳細な計算方法については後ほどご紹介しますが、この特例を適用することにより、譲渡所得税を安く抑えることが出来るというメリットがあるため、ぜひとも活用したい特例となります。

取得費加算の特例が適用できる要件

取得費加算の特例が適用出来る要件は以下の通りです。国税庁のホームページには以下のように記載されております。

引用:国税庁「No.3267 相続財産を譲渡した場合の取得費の特例 特例の適用を受けるための要件」

- 相続や遺贈により財産を取得した人であること。

- その財産を取得した人に相続税が課税されていること。

- その財産を、相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡していること。

- 「相続や遺贈により」という文言がありますので、相続人ではない方が遺言書に基づき財産を取得された場合でも取得費加算の特例を適用することができます。

- 相続税が課税され、納税されている方が適用できる特例となりますので、相続税がかかっていない、もしくは税額控除等により納税が発生しなかった場合には、取得費に加算する金額がないため、取得費加算の特例を適用することができないので注意が必要です。

- 相続税の申告期限は相続開始から10か月以内となりますので、この日から3年以内に相続した財産を売却する必要があります。この期間を過ぎてしまうと取得費加算の特例を適用できませんので、期限内になるべく早く売却を行いましょう。

引用:国税庁「相続財産を譲渡した場合の相続税額の取得費加算の特例チェックシート・措法39条」

相続税の取得費加算を計算して節税メリットを確認する

相続税の取得費加算の特例を適用することで、実際にはどのくらい節税できるのか、実際に計算して確認していきましょう。まず、譲渡所得税の計算式から見ていきます。譲渡所得税は通常以下のように算出します。

譲渡所得=売却金額(収入金額)-取得費-譲渡費用

※1 取得費・・・土地や建物の購入金額、建築費用、購入時の仲介手数料、設備費や改良費など※2 譲渡費用・・・売却時の仲介手数料、印紙代(税)、借家人に支払った立退料、建物解体費など

取得費加算の特例を適用した場合の計算式

取得費加算の特例を適用した場合、計算式は以下のように変わります。譲渡所得=売却金額(収入金額)-(取得費+相続税の一部)-譲渡費用

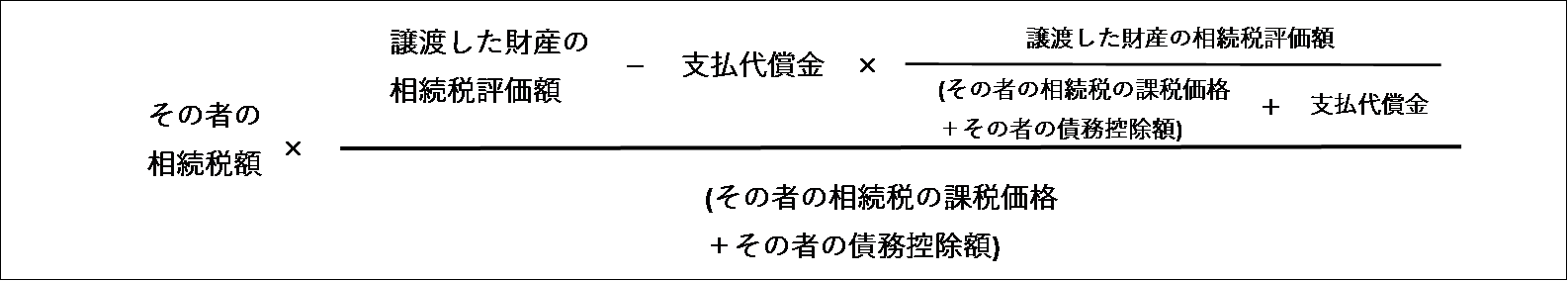

上記の取得費に加算する相続税の金額は、以下の計算式で求めることができます。その者の相続税額×譲渡した財産の相続税評価額

/(その者の相続税の課税価格+その者の債務控除額)

/(その者の相続税の課税価格+その者の債務控除額)

具体的な例に当てはめて考えてみましょう。

その者の相続税額:1,000万円

譲渡した財産の相続税評価額:5,000万円

その者の相続税の課税価格+その者の債務控除額:1億円

この場合の取得費加算額は、譲渡した財産の相続税評価額:5,000万円

その者の相続税の課税価格+その者の債務控除額:1億円

1,000万円×5,000万円/1億円=500万円となります。

したがって、500万円が取得費に加算されるため、取得費加算の特例の適用前と比較すると、譲渡所得税が500万円に税率を乗じた金額だけ節税できることになります。

※短期譲渡(所有期間が5年以下の場合)の税率:30%

長期譲渡(所有期間が5年超の場合)の税率:15%

上記の他に住民税、復興特別所得税がかかります。

取得費加算の特例の申請手続きと必要書類

取得費加算の特例を受けるためには、相続財産を売却した次の年に確定申告をしなければなりません。ここからは確定申告の際、必要な書類や手続きについて確認していきます。必要書類

所得税の確定申告の際に必要な資料は以下の通りです。- 相続財産の取得費に加算される相続税の計算明細書

- 譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】

※株式の譲渡を行った場合は株式等に係る譲渡所得等の金額の計算明細書が必要。

また、国税庁のホームページから様式をダウンロードすることも出来ます。

参考:国税庁「相続財産の取得費に加算される相続税の計算明細書」

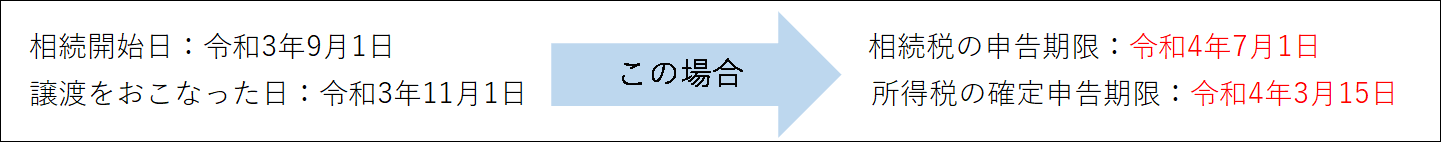

所得税確定申告前に相続税額が確定しない場合はどうする?

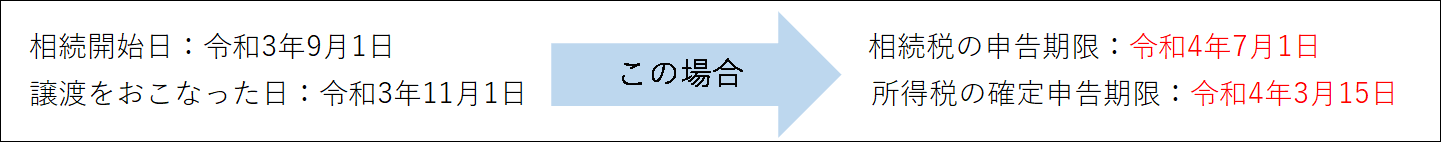

必要書類①の相続財産の取得費に加算される相続税の計算明細書を作成するためには、当然、相続税の税額が計算されていなければなりません。しかし、相続税の申告期限よりも前に所得税の確定申告の期限が来てしまう場合、その時点で相続税額が確定していない場合があるかと思います。例えば、次のような場合です。

このような場合の救済措置として、租税特別措置法第39条4項においては、次のような内容が定められています。

資産の譲渡をした日の属する年分の確定申告期限の翌日から相続税申告期限までの間に相続税の申告書を提出した者で、相続税の取得費加算の特例を適用することによって所得税の税額が減少することとなる場合には、相続税の期限内申告書の提出をした日の翌日から2か月を経過する日まで、税務署長に対し、更正の請求をすることができる。

参考:e-gov法令検索「相続財産に係る譲渡所得の課税の特例 第39条」

つまり、一旦は取得費加算の特例を適用しない形で所得税の確定申告を行うことになりますが、その後相続税の申告期限である令和4年7月1日までに相続税の申告を行い、確定した相続税額を使って取得費加算額を算定し、その相続税の申告書を提出した翌日から2か月以内に更生の請求をすれば多く支払った分の譲渡所得税を還付してもらうことが可能になります。

相続税の取得費加算の手続きは自分でできる?

取得費加算の特例の手続きには、相続税申告と確定申告の両方が関わってくるため、手続きが煩雑となります。また、上記の記載のように更正の請求も関わってきた場合、期限内にすべての手続きを済ませることは、手続きに慣れていない方にとってはハードルが高いのではないでしょうか。確実に特例を適用するためにも、専門家にご相談されることを強くおすすめします。

取得費加算の特例における注意点

取得費加算の特例の適用の際には、いくつか注意点がございますのでご紹介します。- 相続財産は早めに売却・譲渡する

→相続税の申告期限から3年以内の譲渡に限り、取得費加算の特例を適用できますので、可能な限り早く動くことをおすすめ致します。申告期限から3年以内という期限ぎりぎりになってからでは、間に合わせるために低価格で売却することになる可能性もあります。そうなると、とてももったいないので早めに売却することを心がけましょう。

一方で、故人との思い出や家財の整理等を考慮すると簡単に決断することは難しいところがあるかもしれません。事前に相続税の申告をご依頼されている税理士に譲渡税額等の試算額等を提示してもらい、税額をもとに判断されることをおすすめ致します。 - 相続税の申告期限前に所得税の申告期限が来る場合

→上記5.「所得税確定申告前に相続税額が確定しない場合はどうする?」に記載しておりますように更正の請求ができるとご紹介しましたが、その際の期限が通常の更正の請求期間より短くなっています。通常、所得税の確定申告の更正の請求期限は5年間設けられていますが、取得費加算の特例を使いたい場合には、2カ月の猶予しかありません。5年あると思い込んで安心していると、節税のチャンスを逃すことになりかねないため注意しましょう。 - 3,000万円特別控除と併用できない

→3,000万円特別控除とは、いわゆる「空き家特例」と呼ばれるもので、被相続人が1人暮らしをしていた居住用家屋や敷地を相続や遺贈により取得し、相続があった日から3年を経過する日の属する年の12月31日までに売った場合など一定の要件を満たした場合、譲渡所得から最高3000万円まで控除することができるというものです。

この空き家特例と取得費加算の特例は併用することが出来ません。空き家特例は大幅な減額が可能なため、取得費加算の特例よりも要件が厳しくなっていますが、もしも両方の要件を満たした場合には、より有利な方を選択しましょう。 - 遺産分割の代償分割は不利になる

→代償分割とは特定の相続人が財産を相続する代わりに、他の相続人に金銭などを支払う方法です。代償分割で取得した財産を譲渡した場合、取得費に加算する相続税額を計算する上での「譲渡した相続財産の相続税評価額」には調整計算が必要となります。 - 相続税の手続きは専門の税理士に任せるのがおすすめ

→取得費加算の特例を適用するためには、まずは相続税の申告を期限内に行い、正しい相続税額を算出できることが前提条件になります。期限を過ぎてしまったり、相続税額を間違えてしまったりすると、仮に取得費加算の計算ができたとしても、誤った申告を行うことで、税務調査の対象になってしまう、または実際よりも多く税金を支払うことになり逆に損をしてしまうなどの可能性もあります。迅速に正しい申告を行うためにも、相続に強い税理士に相談されることをおすすめします。

参考:国税庁「No.3306 被相続人の居住用財産(空き家)を売ったときの特例」

計算式は少々複雑ですが以下のようになります。

例を用いて考えてみましょう。

相続人Aは、相続の際に1億円の財産を取得し、その代償として4,000万円を相続人Bに支払い、相続税を3,000万円納めました。そして取得した財産のうちの7,000万円相当の土地を譲渡したとします。

その者の相続税額:3,000万円

支払代償金:4,000万円

譲渡した財産の相続税評価額:7,000万円

その者の相続税の課税価格+その者の債務控除額:1億円

これを上記の式に当てはめて計算すると、支払代償金:4,000万円

譲渡した財産の相続税評価額:7,000万円

その者の相続税の課税価格+その者の債務控除額:1億円

3,000万円×{(7,000万円-4,000万円×7,000万円/1億4,000万円)}/1億円

=1,500万円となります。

これが代償財産ではなかった場合は、本来3,000万円×7,000万円/1億円=2,100万円を取得費に加算することが出来ますので、代償分割を行うと不利になってしまいます。

取得費加算の特例に関するよくある質問

取得費加算は複数の相続不動産にも適用されますか?

適用できますが、優先順位を決めて不動産の売却を進めることをおすすめします。 取得費加算の特例の魅力は、取得費にその対象不動産に相当する相続税を加算することで、相続した不動産の売却益に課される所得税を抑えることです。そのため、譲渡益が大きい不動産の方がより高い節税効果が期待できます。したがって、事前に優先順位を決めておき、相続税の申告期限から3年以内という期限に迫られることなく譲渡益が大きいものから売却していくことがよいでしょう。

取得費加算の特例は、つまり3年10か月に売却しなければならないのでしょうか?

取得費加算の特例は、適用要件の1つにあるように、「相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡していること」が要件となっておりますので、相続開始のあった日から3年10か月以内に譲渡する必要がございます。期限に注意が必要となります。

取得費加算の特例は、土地のみでも適用されますか?

取得費加算の特例については、相続又は遺贈により取得した財産を譲渡した際の特例となりますので、土地のみを譲渡した場合も適用することができます。新築やマンションを除き、家屋については耐震基準の関係からを取り壊して、更地として売却することが多くみられることから、取得費加算の特例を適用することができます。