私道の評価について利用状況ごとにご紹介!

2021.04.30はじめに

私道とは、国や都道府県、市町村などが管理する公道ではない道路のことをいいます。公道から個人宅への通路として造られた道路や、複数の住民が利用する住宅地の生活道路などがあります。

私道評価の概要

私道の評価は利用状況で変わります。私道の利用状況と評価額をまとめると、次のようになります。

| 私道の利用状況 | 評価額 |

|---|---|

| 不特定多数の人が利用 | 評価しない(=0円) |

| 特定の人が利用 ※1 | 宅地の30%評価 |

| 路地状敷地など特定の宅地への 専用通路として利用 |

宅地として評価 (=100%評価) |

私道評価

路線価方式の場合の計算方法

前章で述べたように、私道の用に供されている宅地を評価する場合、路線価のある区域内は、次のとおりの計算方法です。路線価×奥行価格補正率等の各種補正率×30%×地積

「特定路線価」による計算方法

上記の方法では「路線価」を使っていますが、それ以外にも「特定路線価」を使う方法があります。「特定路線価」とは、路線価のない道路に、税務署から設定してもらう価格のことです。

相続税や贈与税を申告する納税者から税務署に申出を行うことで、評価したい私道の路線価を取得することができます。(税理士が代理で手続きすることも可能です)

特定路線価のある私道の評価は、次のとおりです。

特定路線価×30%×地積

「倍率」による計算方法

倍率方式によって評価した価額の30%相当額で評価します。この場合、倍率地域にある私道の固定資産税評価額が私道であることを考慮して付されている場合には、その宅地が私道でないものとして固定資産税評価額を評定し、その金額に倍率を乗じて評価した価額の30%相当額で評価します。固定資産税評価額×倍率×30%

私道評価の際の注意点

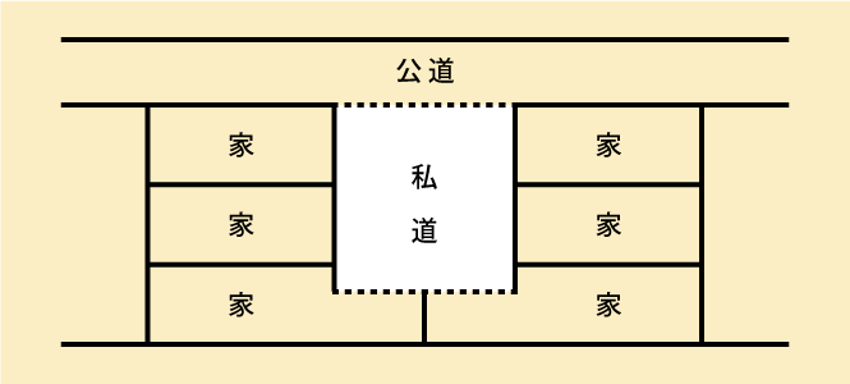

行き止まり私道における公衆用道路の評価

登記地目が公衆用道路であっても、相続税評価上は「行き止まり私道」の評価になります。いわゆる袋小路のような形の土地です。その場合、本来の土地の評価額の30%相当額によって評価することになります。

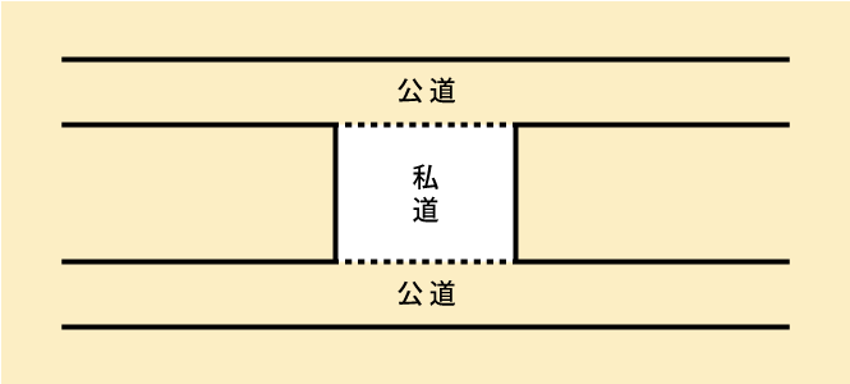

通り抜け私道における公衆用道路の評価

公道と公道をつないでいる、不特定多数の人が利用する私道は評価対象外となり、非課税です。これは、公共性が高く、個人で勝手に処分することができないためです。これの例としては、「商店街や公民館などに通ずる私道」などが挙げられます。

まとめ

私道の評価を減額するときの判断は、私道の利用状況や宅地との位置関係、その形状などから総合的に行われます。30%の評価でよいのか、それとも宅地として100%の評価にしなければならないかは、非常に大きな差です。

私道の評価をされる方は、税理士法人NCPにご相談ください。